(资料图片仅供参考)

(资料图片仅供参考)

【免责声明】本文仅代表第三方观点,不代表和讯网立场。投资者据此操作,风险请自担。

关键词:

相关的文章>>

热门搜索:

资讯

更多图说健康

更多

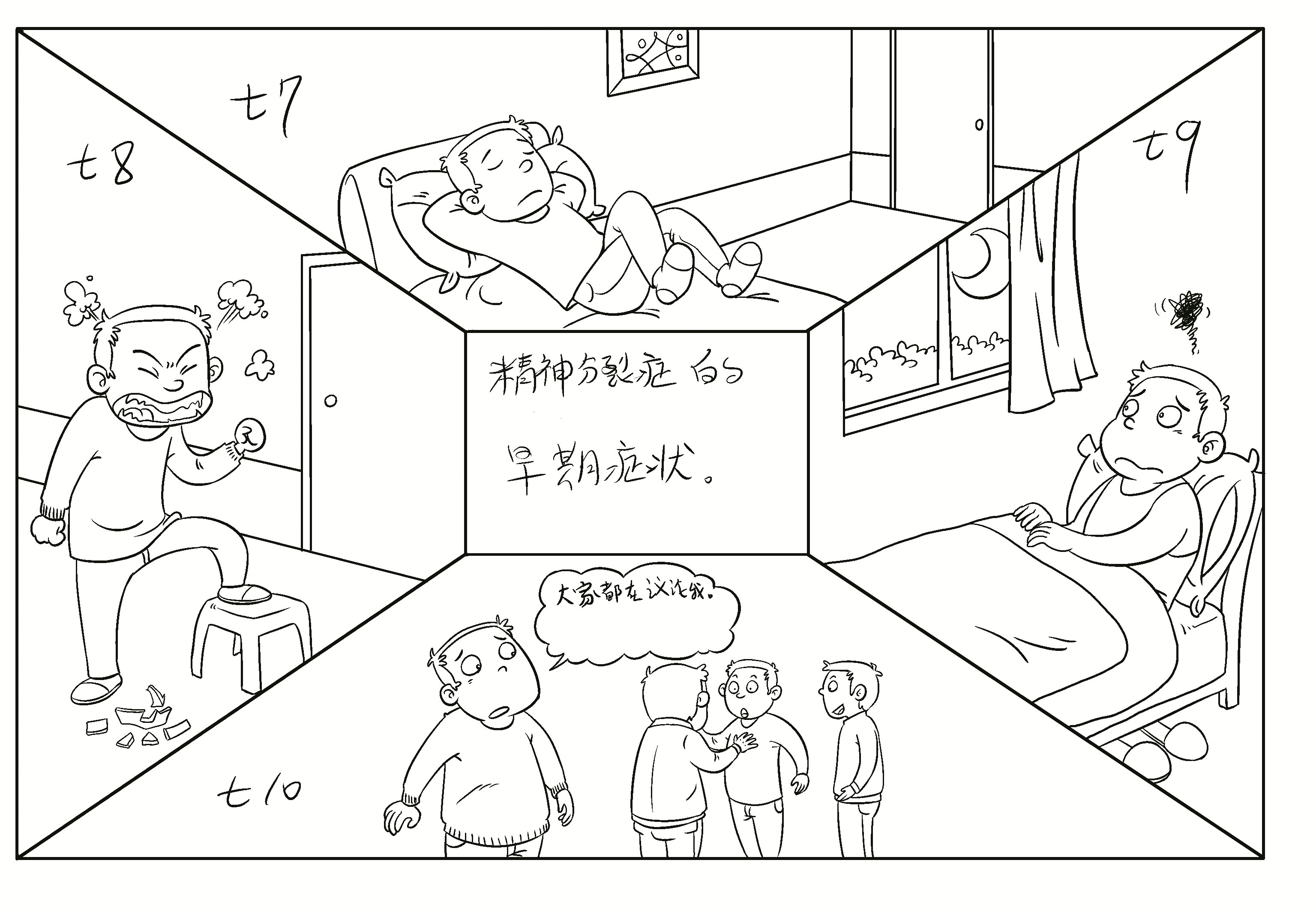

主要有无精打采,没有精神,不思进[t7] 取;情绪不稳定、易发脾...

病人血压突然升高,并伴有恶心、呕吐、剧烈头痛、心慌甚至视线...

患者精神症状消失3个月(慢性复发患者精神症状消失6个月)以上,...

疏风解毒胶囊的作用与功效是什么?疏风解毒胶囊可以起到解毒利咽...

艾叶的功效与作用有哪些?1、散寒止痛艾叶为菊科蒿属植物艾的叶...

治疗白发的偏方有哪些?1 桑白皮30克,五倍子15克,青葙子60...

常见疾病

更多体育健身

更多

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘...

新东方在线托福整理了2023年托福考试时间、托福考试费用、托福...

本报记者马薇妮通讯员谈建荣人民健康是民族昌盛和国家强盛的重...

1、英法海底隧道(英文ChannelTunnel或昵称Chunnel,法文letunnelsouslaManc

截至8月25日,中原油田普光气田大湾405集气站累计生产天然气83...

原标题:国家中小企业发展基金河南行系列活动启动8月28日,国家...