(资料图片仅供参考)

(资料图片仅供参考)

海天味业(603288)

公司发布2023年半年报:23H1公司营收130亿元,同比-4.2%,归母净利润31亿元,同比-8.8%,扣非净利润29.7亿元,同比-9.8%。23Q2公司营收60亿元,同比-5.3%,归母净利润13.8亿元,同比-11.7%,扣非净利润13.3亿元,同比-11.5%。业绩低于预期。

需求疲软叠加渠道梳理,23Q2收入承压:分产品,23Q2公司酱油/蚝油/调味酱/其他产品收入31/10/5.8/8.8亿元,分别同比-9.7%/-4.6%/-4.9%/+11%,23Q2酱油同比降幅较23Q1扩大,蚝油同比增速转负,我们认为主力品类增速疲软主因C端需求恢复不佳+公司持续消化渠道库存。分地区,23Q2公司东/南/中/北/西地区收入10.3/11.5/12.5/14.2/7.3亿元,同比-7.8%/-7%/-0.3%/-10.3%/+2.2%,各区域收入普遍下滑或因公司处于渠道改革震荡期,23Q2末公司东/南/中/北/西地区经销商数量分别为899/834/1494/1998/1531家,环比23Q1分别-12/-19/-30/-48/-4/-113家,公司持续优化经销商体系。

成本高位叠加费用投放加大,盈利能力承压:23Q2公司毛利率同比下降0.14pct至34.7%,我们认为毛利率同比略降主因高毛利的酱油业务收入下降导致规模效应减弱,同时公司原材料成本持续高位,根据公司招股说明书,大豆/白糖占公司原材料比重均为17%,23Q2大豆/白糖期货价分别同比-16%/+15%,成本压力仍在。23Q2公司销售/管理/研发/财务费用率同比+0.89/+0.36/-0.5/+0.61pct,我们认为销售费用率提升或因公司加大C端零添加等产品建设。综合来看,23Q2公司归母净利率下降1.67pct至23.1%。

深化渠道改革,静待经营改善:2023年以来公司持续推动B端定制化业务发展,坚定清理渠道库存,渠道调研反馈23年7月公司渠道库存环比略有下降。我们认为调味品需求多元化是未来趋势,公司顺势改革具备必要性,未来随着改革红利释放叠加成本回落,公司业绩可期。

盈利预测与投资评级:考虑到公司目前处于渠道改革震荡期,我们下调23-25年收入预期至264/291/320亿元(此前预期为282/315/349亿元),同比+3%/10%/10%,下调归母净利润预期至63/73/83亿元(此前预期68/77/87亿)元,同比+2%/15%/14%,对应PE分别为35/30/27x,维持“增持”评级。

风险提示:原材料价格大幅上涨、行业竞争加剧、消费复苏不及预期、食品安全问题

关键词:

相关的文章>>

热门搜索:

资讯

更多图说健康

更多

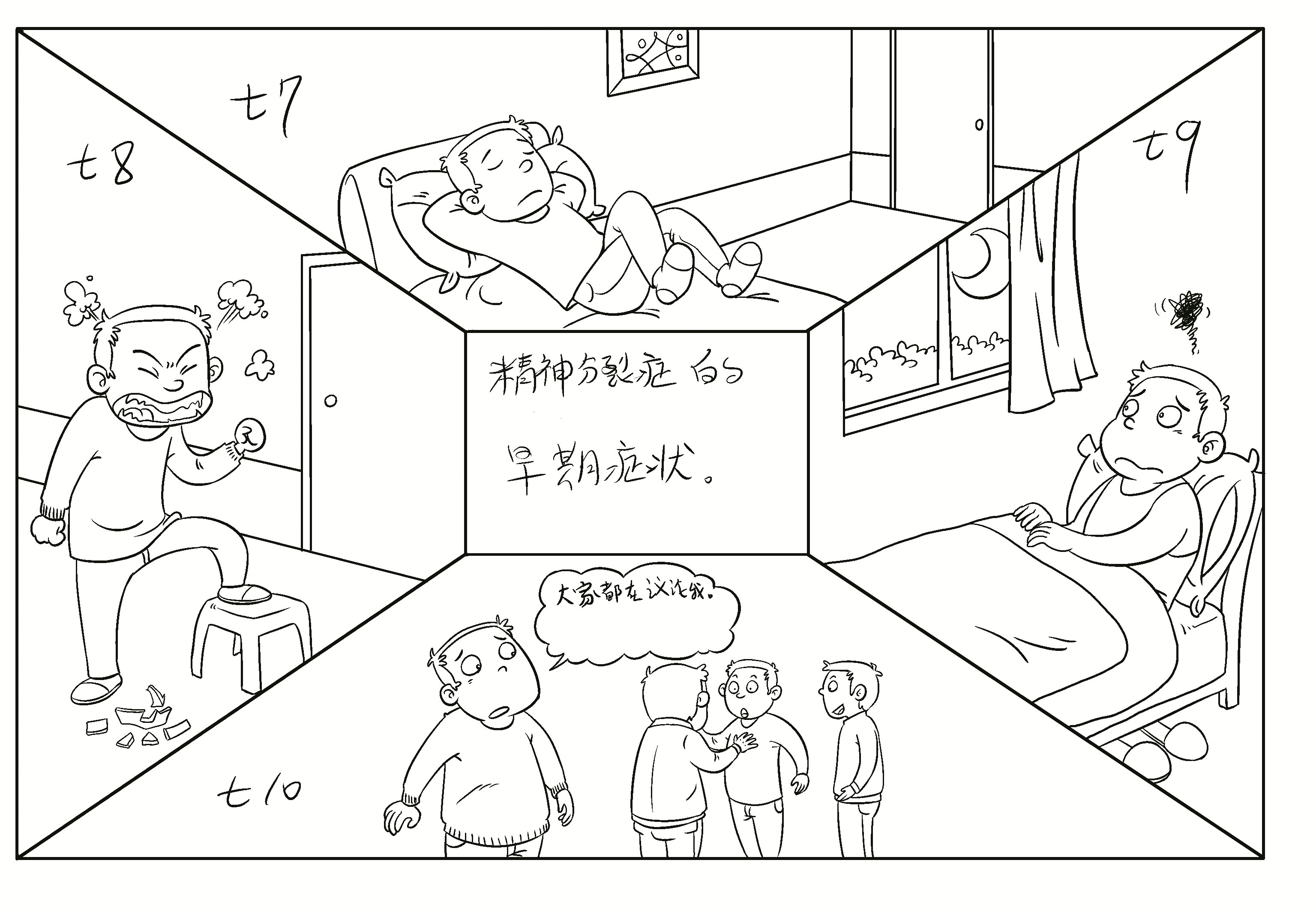

主要有无精打采,没有精神,不思进[t7] 取;情绪不稳定、易发脾...

病人血压突然升高,并伴有恶心、呕吐、剧烈头痛、心慌甚至视线...

患者精神症状消失3个月(慢性复发患者精神症状消失6个月)以上,...

疏风解毒胶囊的作用与功效是什么?疏风解毒胶囊可以起到解毒利咽...

艾叶的功效与作用有哪些?1、散寒止痛艾叶为菊科蒿属植物艾的叶...

治疗白发的偏方有哪些?1 桑白皮30克,五倍子15克,青葙子60...

常见疾病

更多体育健身

更多

02:19·新华图片精选·智能化改造助力工业发展提质增效8月24日...

一、开馆时间开馆时间:9:00——16:30周三至周日9:00---16:30开...

8月30日,国家级稀土集团广东稀土集团旗下核心企业广晟有色(600259 SH

21世纪经济报道记者吴抒颖广州报道备受关注的“认房不认贷”开...

金市神话:博文过周1903多到1945持有,周一博文1914多到1945持有,周二

淡出娱乐圈多年的女演员孙菲菲,因李玟事件有感而发,再次发长...